Jouer les IPO n’est pas une garantie de performance

Chaque introduction en bourse (IPO) est l’occasion d’un grand raout : les enjeux des entreprises nouvellement cotées sont tellement importants que des moyens conséquents sont engagés : budgets de communication, conférences de presse, notes d’analyse financière… Derrière le strass et les paillettes, y a-t-il des pépites pour les investisseurs ?

Depuis la vague des grandes dénationalisations, certains investisseurs pensent que jouer les introductions en bourse est l’occasion d’acquérir des actions de belles valeurs à un cours attractif que l’on pourra valoriser aussi bien à court qu’à long terme. Les traders visent la rentabilité rapide, dès que la bourse aura remonté le cours à la valeur réelle de l’entreprise nouvellement cotée. Les gestionnaires de long terme s’intéresse aux fondamentaux économiques et font le pari du long terme.

Le récent exemple de l’introduction d’Aramis, leader européen de la vente en ligne de voitures d’occasion, est édifiante : fixé à 23 € pour son introduction le 17 juin 2021, le cours a régulièrement dégringolé pour atteindre 16 € le 9 novembre, soit une perte de plus de 30 %, alors que dans le même temps, l’indice SBF 120 progressait de 6,9 %. A l’introduction, l’opération avait rapporté 138 millions € aux fondateurs et à certains actionnaires, de quoi faire grincer des dents chez les nouveaux porteurs.

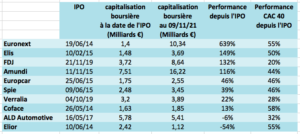

L’analyse des 10 plus grandes IPO des dix dernières années en France

On rétorquera que la période d’observation est trop courte pour en tirer des conclusions. Avec plus de recul, voici ce que donnent les 10 plus grandes IPO en France des dernières années.

Lorsque l’on compare la performance des valeurs des dix plus grandes introductions en bourse des dix dernières années avec la performance du CAC 40 sur la même période, le moins que l’on puisse dire est que les résultats sont très variables :

Une pépite : Euronext

Trois bonnes affaires : Elis, FDJ et Amundi

Un résultat neutre : Europcar

Trois contre-performances : Spie, Verralia et Coface

Deux pertes nettes : ALD Automotive et Elior

En toute logique, il faudrait tenir compte des dividendes versés le temps de la détention des actions, mais autant dire que jouer les IPO sur le long terme est loin de produire un résultat garanti. Et encore, on ne parle ici que de grosses valeurs, relativement encadrées, et pas de petites sociétés à la volatilité très importante.

Et Trump fit encore parler de lui

Les traders s’intéressent à d’autres formes d’introductions. Donald Trump vient de mettre en lumière le rôle des SPAC (Special Purpose Acquisition Company) en annonçant qu’il lancerait son propre réseau social, Truth Social, en s’appuyant sur une structure cotée, Digital World Acquisition Corp, dont le cours a bondi de 720 % en seulement deux jours, quand l’ex-Président américain est sorti du bois. Les SPAC sont des structures financières cotées qui mobilisent des fonds en prévision d’une future acquisition. Au moment de l’acquisition, une simple opération de fusion permettra à la société cible de se faire coter immédiatement. Acheter des titres d’une SPAC en amont de l’annonce de l’acquisition est une autre façon de jouer les introductions : au premier semestre 2021, près de 30 % des introductions en bourse dans le monde auraient eu recours à des SPAC. Hautement spéculatif : lorsque vous achetez les titres d’une SPAC, vous ne savez pas dans quoi vous mettez votre argent. Vous ne pouvez que faire confiance aux sponsors de la SPAC visée.

Oui, il y a de bonnes affaires avec les IPO, mais non, jouer les introductions en bourse n’est pas une garantie de performance de vos placements. La logique veut que l’on oublie le côté sensationnel que ne manquent pas de favoriser les introductions, pour se concentrer sur les fondamentaux économiques des sociétés nouvellement cotées. Les PAC sont des coquilles vides. Cotées, elles proposent d’héberger les projets d’entrepreneurs qui veulent gagner du temps.

Crédit photo : Pixabay